বেশ কয়েকদিন আগে, আমাদের টেলিগ্রাম চ্যানেলে কুইজ এর মাধ্যমে প্রশ্ন করা হয়েছিল “ট্রেডিং মার্কেটে প্রাইসের মুভমেন্টের পিছনে সবথেকে বড় প্রভাবক কে?” এই প্রশ্নের উত্তরটি বেশীরভাগ ট্রেডারই ভুল প্রদান করেছিলেন। কেন ভুল উত্তর প্রদান করেছিলেন, সেটির বিস্তারিত তথ্য প্রদানের জন্যই এই আর্টিকেল। আজকের আলোচ্য এই বিষয়টির সাথে আপনার রিয়েল ট্রেডিং এর কোনও সম্পর্ক না থাকলেও, নতুন অনেক কিছুই জানতে পারবেন।

স্টক মার্কেট

ফরেক্স মার্কেটের কাঠামো সম্পর্কে বোঝানোর আগে চলুন আপনাদের একটি সহজ মার্কেট কাঠামো এর সাথে পরিচয় করিয়ে দেই।

এটা হচ্ছে Stock market. আশা করি সবাই কমবেশী স্টক মার্কেট কিভাবে কাজ করে, সে সম্পর্কে জানেন। নিচের চিত্রে আমরা দেখানোর চেষ্টা করেছি কিভাবে স্টক মার্কেট কাজ করে, সেটির একটি ডায়াগ্রাম।

নিয়ন্ত্রিত শেয়ার বাজারের প্রাইসের প্রবণতা একচেটিয়া ধরনের হয় থাকে। এখানে শুধুমাত্র একটিমাত্র প্রতিষ্ঠান কিংবা ব্যাক্তি, এই সম্পূর্ণ বাজারের প্রাইস এর তারতম্যকে নির্ধারণ এবং নিয়ন্ত্রণ করতে পারে।

এখানে অংশগ্রহনকারী সকল ট্রেডারদের সেই প্রতিষ্ঠান কিংবা ব্যাক্তির মাধ্যমে তাদের ট্রেড করার সকল প্রক্রিয়া সম্পন্ন করতে হয়। বিভিন্ন সময় প্রাইসকে পরিবর্তন করে দেয়া যায়, যার সুবিধা নেয় ওই নিয়ন্ত্রণকারী ব্যাক্তি কিংবা প্রতিষ্ঠান ।

কিভাবে এই কাজ হয়?

কোন দেশের শেয়ার বাজারে, ট্রেড করার জন্য নির্ধারিত সেই অভিজ্ঞ ব্যাক্তি কিংবা প্রতিষ্ঠান তাদের নিজ নিজ ক্লায়েন্ট এর পক্ষ থেকে ট্রেডের অর্ডার করে থাকেন। এখন ধরুন, কোনও কারনে কোনও একটি শেয়ারের বিক্রয়কারীর সংখ্যা, ক্রয়কারীর সংখ্যার থেকে বেশী হয়ে গেল।

এখন ট্রেড করার জন্য নির্ধারিত সেই অভিজ্ঞ ব্যাক্তি কিংবা প্রতিষ্ঠান যারা তাদের ক্লায়েন্ট এর জন্য শেয়ার কেনাবেচা করে থাকেন। এখন যদি এমন পজিশন তৈরি হয়, বাজারে একটি নির্দিষ্ট শেয়ার এর বিক্রয়কারির সংখ্যাই বেশী। তখন, বিক্রয়কারীর সংখ্যা নিয়ন্ত্রন করার জন্য প্রতিষ্ঠানগুলো নিজেরাই বিক্রয় করার শেয়ারের চার্জ/ফি কিংবা স্প্রেড বাড়িয়ে দেন।

অর্থাৎ, যাতে নতুন করে নির্দিষ্ট এই শেয়ারে কেউ বিক্রয় করতে আগ্রহী না হন। সহজ কথায়, মার্কেট প্রাইসকে তারা নিজেদের মতন করে নিয়ন্ত্রন করে নিলেন।

ফরেক্স ট্রেডের নিয়ন্ত্রণকারী

স্টক মার্কেটে ট্রেড করার মতন, ফরেক্স মার্কেটে ট্রেড করার জন্য আপনাকে কোনও ধরনের বাজার নিয়ন্ত্রণকারী প্রতিষ্ঠান যেমন, New York Stock Exchange (NYSE) এর কাছে যেতে হবে না।

ফরেক্স ট্রেড করার জন্য কোনও কারেন্সি পেয়ারের নির্দিষ্ট কোনও প্রাইস থাকে না। এই প্রাইস সম্পূর্ণভাবে বিভিন্ন ডিলার এর উপর এর ভিত্তি করে এক এক রকমের হয়ে থাকে।

প্রাথমিকভাবে আপনার মনে হতে পারে, ভিন্নরকমের ডিলার যদি থাকে তাহলে তো সমস্যা। কিন্তু বিশ্বাস করুন, এত বেশী ডিলার থাকার কারনেই ফরেক্স মার্কেট অনেক বেশী পরিমাণ সহজ এবং সাশ্রয়ীও বটে।

প্রশ্ন হচ্ছে, কিভাবে ?

ফরেক্স মার্কেট একচেটিয়াভাবে কেউ নিয়ন্ত্রন করতে পারেনা। যার কারনে বিভিন্ন ডিলার এর মধ্যে একটি প্রতিযোগিতা লেগেই থাকে। যেই ডিলার সবচেয়ে ভালো কারেন্সি এক্সচেঞ্জ রেট তার ক্লায়েন্টদের প্রদান করবে, ক্লায়েন্টও তাদের কাছ থেকেই ট্রেড করবে। এখন বুঝতে পারছেন? বেশী পরিমাণ ডিলার থাকা ভাল নাকি খারাপ!

সবচেয়ে বড় সুবিধা হচ্ছে, আপনি যেকোনো স্থান থেকে ফরেক্স ট্রেড করতে পারবেন। ডিলারও আপনি নিজের পছন্দ মতন বাছাই করতে পারবেন এবং ট্রেড করার জন্য আপনাকে কারও কাছে যেতেও হবে না।

ফরেক্স মার্কেটের কাঠামো

আমরা আগেই বলেছি, ফরেক্স মার্কেটকে নিয়ন্ত্রন করার সুবিধা, কারও কাছে নেই। কথাটি সম্পূর্ণভাবে সত্য হলেও এর মধ্যে আবার কিছু বিশৃঙ্খল বিষয়ও রয়েছে।

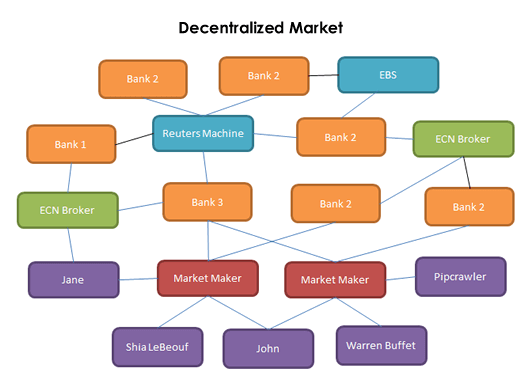

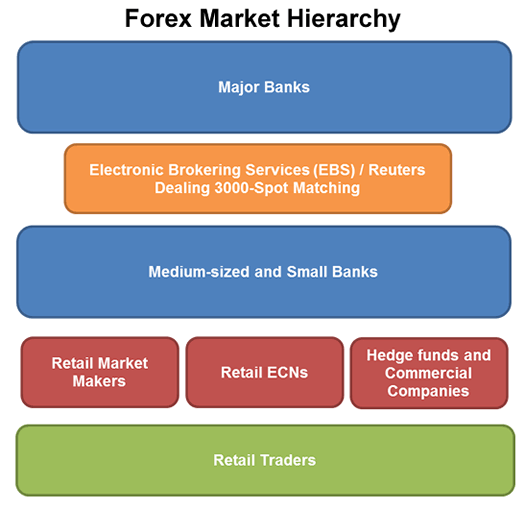

আপনার বোঝার সুবিধার্থে আমার একটি ডায়াগ্রাম এর মাধ্যমে ফরেক্স মার্কেটের কাঠামোটিকে উপস্থাপন করার চেষ্টা করেছি-

এই কাঠামোর একদম শীর্ষে রয়েছে interbank market। এটি পৃথিবীর বড় বড় ব্যাংকের সমন্বয়ে গঠিত এবং এই বড় বড় ব্যাংকগুলো, একে অন্যের সাথে সরাসরি কিংবা অনলাইনে যেমন, Electronic Brokering Services (EBS) অথবা Reuters Dealing 3000-Spot Matching এর মাধ্যমে লেনদেন করে থাকে।

অনলাইনে সেবা প্রদানকারী Electronic Brokering Services (EBS) এবং Reuters Dealing 3000-Spot Matching এর মধ্যকার প্রতিযোগিতা অনেকটাই Coke এবং Pepsi এর মতন।

এই দুইটি প্রতিষ্ঠান, সর্বদাই এক অন্যের বিপরীতে ক্লায়েন্ট এবং বাজারে নিজেদের আধিপত্য বিস্তার করার জন্য এক ধরনের যুদ্ধের মধ্যে থাকে। যদিও এরা ক্লায়েন্টদেরকে সবধরনের কারেন্সি পেয়ার ট্রেডিং এর জন্য প্রদান করে থাকে তারপরও কিছু কিছু কারেন্সি পেয়ারের লিকুইডিটি এর পরিমাণ হয় এক এক রকমের।

EBS প্লাটফর্মে, EUR/USD, USD/JPY, EUR/JPY, EUR/CHF, এবং USD/CHF এর লিকুইডিটি এর পরিমাণ সবচেয়ে বেশী থাকে।

অন্যদিকে, Reuters প্ল্যাটফর্মে, GBP/USD, EUR/GBP, USD/CAD, AUD/USD, এবং NZD/USD এর লিকুইডিটি এর হার সবচেয়ে বেশী পরিমাণ থাকে।

প্রতিটি ব্যাংক নিজেদের মধ্যে লেনদেনের সময় এদের ভিন্ন ভিন্ন বিনিময় হার দেখতে পারে, কিন্তু এই প্রাইসেই আপনি কিংবা যেকেউ ট্রেড করার সুবিধা পাবে, সেটা ভাবার কোনও কারন নেই।

বিনিময় এর এই হার, আসলে নির্ভর করে EBS কিংবা Reuters এর সাথে সেই ব্যাংকের সম্পর্ক কিরকম সেটির উপর। আরও একটু সহজ করে বলছি, ধরুন আপনি একটি ব্যাংক থেকে লোণ নিবেন। যেই ব্যাংক থেকে লোণ নিবেন সেই ব্যাংকের ইন্টারেস্ট রেট হচ্ছে ১০% ।

কিন্তু সেই ব্যাংকের সাথে যদি আপনার আগের লেনদেন এবং সম্পর্ক ভালো থাকে তাহলে আপনি ১০% এর নিচে কম যেমন ৮.৫% ইন্টারেস্ট রেটেও বেশী পরিমাণ লোণ পেতে পারেন। যেটি ব্যাংক শুধুমাত্র আপনার জন্য অফার করবে। সাধারণ কোনও ঋণ গ্রহীতাকে নয়।

ফরেক্স মার্কেট কাঠামো এর নিচের সিঁড়িতে রয়েছে হেজ ফান্ড, বিভিন্ন কর্পোরেশন, রিটেইল মার্কেট মেইকার এবং রিটেইল ই সি এন এর অন্তর্ভুক্ত প্রতিষ্ঠানগুলো। যেহেতু, এইসব প্রতিষ্ঠানের সাথে EBS কিংবা Reuters এর তেমন শক্ত কোনও সম্পর্ক নেই (বড় ব্যাংকের মতন) তাই এদের লেনদেন প্রক্রিয়া সম্পন্ন করতে হয় বিভিন্ন বাণিজ্যিক ব্যাংকের মাধ্যমে। অর্থাৎ, এদের এক্সচেঞ্জ রেট অন্যদের থেকে বেশী হয়ে থাকে।

ডায়াগ্রামের সবচেয়ে নিচে রয়েছে রিটেইল ট্রেডার । প্রথম দিকে, আমাদের জন্য ফরেক্স মার্কেটে ট্রেড করার সুবিধা ছিল অনেক কম এবং প্রক্রিয়াটিও ছিল অনেক বেশী পরিমানে জটিল। এখন ইন্টারনেট, অনলাইন ট্রেডিং ব্যবস্থা এবং রিটেইল ব্রোকারের অবস্থান এর কারনে সেই জটিলটা আর নেই। এখন আমরা সরাসরি এই ফরেক্স কাঠামোতে অবস্থান করে ট্রেড করতে পারি।

আপনারা এতক্ষণ জানলেন ফরেক্স মার্কেটের কাঠামো সম্পর্কে, চলুন এবার আমরা জানব ফরেক্স মার্কেটের প্রধান কিছু চরিত্র সম্পর্কে। এখানে চরিত্র বলতে বোঝানো হয়েছে, কাদের অংশগ্রহন এর কারনে ফরেক্স মার্কেটের লেনদেন এর বড় আকারের পরিবর্তন হয়ে থাকে।

ফরেক্স মার্কেটের গঠন

ফরেক্স মার্কেটে ট্রেড করার আগে আপনাকে অবশ্যই এই মার্কেট এর প্রধান কার্যক্রম কিভাবে নিয়ন্ত্রিত, পরিচালিত হয় এবং কিভাবে এরা ফরেক্স মার্কেটের উপর নিজেদের প্রভাব বিস্তার করে তাদের বিষয়ে কিছুটা জ্ঞান অর্জন করার চেষ্টা করবো।

৯০ এর দশকের আগে, শুধুমাত্র বড় ব্যাক্তি (ধনী) কিংবা বড় প্রতিষ্ঠানই, কেবলমাত্র ফরেক্স ট্রেড করার সুবিধা পেতেন। আগে এই মার্কেটে ট্রেড করার জন্য প্রাথমিক বিনিয়োগ হিসাবে $10 থেকে $50 million বিনিয়োগ করা আবশ্যিক ছিল। কি বলেন? জি ভাই, যা বলছি সত্য।

ক্রিকেট যেমন এক সময় ছিল অনেক বোড়লোক কিংবা রাজকীয় পরিবারের সদস্যদের আনন্দের উৎস, তেমনই ফরেক্স ট্রেডিং ছিল বিলনিয়ারদের বিনিয়োগ করার মাধ্যম। যার কারনে, বড় বড় ব্যাংক এবং মাল্টি মিলিয়ন ডলার এর ক্ষমতা আছে এমন প্রতিষ্ঠানই কেবল ফরেক্স ট্রেডিং এর সুবিধা পেতেন। আমাদের মতন, গরীবরা হয়ত তখন “ফরেক্স ট্রেডিং” শব্দটির সাথে পরিচিতও ছিলনা। ট্রেডিং এর অংশগ্রহন তো দুরের কথা!

যাই হোক, সময়ের বিবর্তন, ইন্টারনেট এর প্রচলন এবং অনলাইন ফরেক্স ব্রোকারদের কারনে, রিটেইল ট্রেডার হিসাবে আমরা বর্তমানে ফরেক্স মার্কেটে ট্রেড করার সুযোগ পাই।

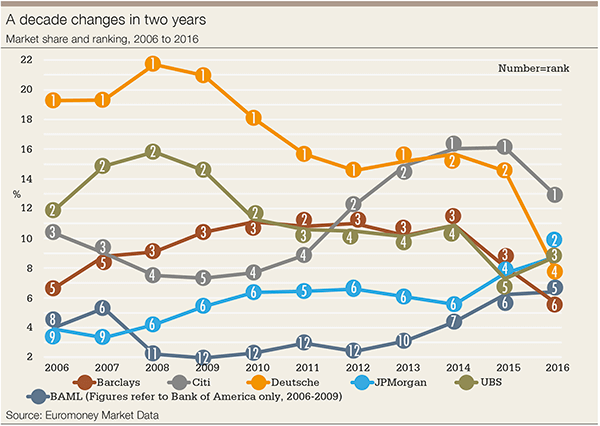

নিচের উল্লেখিত রাঘব-বোয়ালরা মুলত ব্যাপক আকারে ফরেক্স মার্কেটকে প্রভাবিত করতে পারে। মনে রাখবেন, এরা কিন্তু মার্কেট নিয়ন্ত্রণ করতে পারেনা তবে মার্কেটের বিদ্যমান প্রাইসকে প্রভাবিত করতে পারে। চলুন, এই মহাশয় ব্যাক্তি কিংবা প্রতিষ্ঠানদের সম্পর্কে কিছু তথ্য জেনে নেই।

1. Super Banks

আমরা কিন্তু এখানে ডি সি কমিক এর চরিত্র “সুপারম্যান” এর কথা বলছি না কিংবা “সুপারম্যান” লিখতে গিয়ে ভুল করে “সুপারব্যাংক” লিখে ফেলছি সেটিও কিন্তু নয়। তবে কাজের ক্ষেত্রে এরা দুই জনই সমান। Warners Bros এর সুপারম্যান এর ক্ষমতা যেমন বেশী ছিল, আমাদের আর্টিকেলের সুপারব্যাংক গুলোর ক্ষমতাও কম নয়।

ফরেক্স মার্কেট বিকেন্দ্রীভূত অর্থাৎ, এর কোনও নিয়ন্ত্রণকারী অফিস কিংবা প্রতিষ্ঠান নেই সুতরাং, এটি পৃথিবীর সবচেয়ে বড় বিনিময়ের হার প্রদানকারী ব্যাংকিং মাধ্যম হিসাবে বিবেচিত হয়ে থাকে।

সবচেয়ে বড় এই ব্যাংক (ফরেক্স মার্কেট) আবার interbank market নামেও পরিচিত। কারন, এখানে প্রতিদিন যে পরিমাণ মুদ্রার লেনদেন হয় সেটি কারও একার পক্ষে করা সম্ভব নয়।

বিনিময় হার কিংবা এক্সচেঞ্জ রেট এর তারতম্য মুলত হয় মার্কেটে সেটির চাহিদা এবং যোগানের উপর নির্ভর করে। ট্রেডিং এর ভাষায় যদি বলি তাহলে, প্রাইসের বিড/আস্ক এবং স্প্রেড এর পরিমাণ এর উপর নির্ভর করে।

যার কারনে আন্তর্জাতিক ট্রেডিং কমিউনিটি এদেরকে নাম দিয়েছে “flow monsters“

এই মনস্টারগণ নিজ প্রয়োজনে এবং তাদের ক্লায়েন্টদের জন্য যেই পরিমাণের লেনদেন করে থাকেন, সেটি বাংলাদেশ এর প্রতি বছরের বাজাটের আকার এর থেকেও অনেক বেশী। যাই হোক, কি পরিমাণের লেনদেন এরা করেন সেটি জানার প্রয়োজন নেই। শুধু মনে রাখুন, এরা চাইলেই কারেন্সি মার্কেটকে প্রভাবিত করতে পারে।

2. Large Commercial Companies

বড় বড় কিছু প্রতিষ্ঠান ব্যবসা করার উদ্দেশ্যে ফরেক্স মার্কেটে অংশগ্রহন করে থাকে। আমরা বোঝাতে চেয়েছি, তাদের নিজ ব্যবসা পরিচালনা করার জন্য, ফরেক্স ট্রেডিং এ অংশ গ্রহন করে থাকে।

উদাহরন হিসাবে বলা যায়, Apple কোম্পানি যদি জাপান থেকে কোনও ধরনের ইলেকট্রনিক্স যন্ত্রতাংশ ক্রয় করে থাকে তবে, প্রতিষ্ঠানটিকে অবশ্যই প্রথমে নিজের U.S. Dollar কারেন্সিকে, জাপানের Yen এর সাথে এক্সচেঞ্জ করে নিতে হবে।

তবে এই লেনদেনের পরিমাণ খুব বেশী বড় হয়না। অর্থাৎ, উপরের Monsters এর লেনদেন এর তুলনায়, এই ধরনের লেনদেনের পরিমাণ কম হয়। এই কারনে, এই ধরনের প্রতিষ্ঠানগুলো মুলত বাণিজ্যিক ব্যাংকগুলোর মাধ্যমে নিজস্ব লেনদেন প্রক্রিয়া সম্পাদন করে থাকে।

তবে এক্ষেত্রে উল্লেখ করা ভালো, যদি এই মার্জার প্রক্রিয়াটি একই দেশের মধ্যে দুইটি প্রতিষ্ঠানের মধ্যে সম্পন্ন হয় তাহলে এর প্রভাব পরবে কম। কিন্তু যদি, প্রতিষ্ঠান দুইটির অবস্থান ভিন্ন ভিন্ন দেশে হয় তাহলে দুই দেশের কারেন্সি পেয়ারের উপর,এর প্রভাব পরবে ব্যাপক হারে। কেননা, তখন দুই দেশের কারেন্সিকে এক্সচেঞ্জ করার প্রয়োজন হবে।

3. Governments and Central Banks

বিভিন্ন ধরনের কেন্দ্রীয় ব্যাংক যেমন, European Central Bank, Bank of England এবং Federal Reserve নিয়মিত ফরেক্স মার্কেটে অংশগ্রহন করে থাকে।

অন্যান্য প্রতিষ্ঠানগুলোর মতনই এই কেন্দ্রীয় ব্যাংকগুলো, অন্যান্য দেশের সাথে তাদের বিভিন্ন বাণিজ্যিক কার্যক্রম এর লেনদেন, আন্তর্জাতিক বিনিয়োগ এর জন্য লেনদেন এবং সেই সাথে নিজের বৈদেশিক মুদ্রার রিজার্ভ বাড়ানোর জন্য ফরেক্স মার্কেটে অংশগ্রহন করে থাকে।

অন্যদিকে, কেন্দ্রীয় ব্যাংকগুলো যখন তাদের নিজ নিজ দেশের মুদ্রানীতি, ইন্টারেস্ট রেট ঘোষণা করে তখন, এর সরাসরি প্রভাব পরে ফরেক্স মার্কেটে বিদ্যমান সেই কারেন্সির সাথে সম্পৃক্ত সকল কারেন্সি পেয়ার এর উপর। কেননা, কেন্দ্রীয় ব্যাংকগুলো এই নীতিমালার মাধ্যমে নিজ দেশের কারেন্সির কিংবা মুদ্রার মান কিংবা ভ্যালু নিয়ন্ত্রণ করে থাকে।

যেমন, ফেডারেল রিজার্ভ যখন আমেরিকান ডলার এর ইন্সটারেস্ট রেট এর তথ্য প্রকাশ করে তখন এর সরাসরি প্রভাব পরে, ফরেক্স মার্কেটে বিদ্যমান USD সম্পর্কিত সকল কারেন্সি পেয়ারে।

এছারাও, কারেন্সির মূল্য (মান/ভ্যালু), খুব বেশী কিংবা কম হয়ে গেলে কেন্দ্রীয় ব্যাংকগুলো তখন সেই সিচুয়েশনকে নিয়ন্ত্রণ করার জন্য, মার্কেট থেকে বৃহদাকারের বাই/Buy কিংবা সেল/Sell এন্ট্রি গ্রহন করার মাধ্যমে এক্সচেঞ্জ রেট এর পরিবর্তন করে থাকে।

The Speculators

আভিধানিক অর্থ অনুসারে, “Speculators” হচ্ছে, “ফটকা”, “ফড়িয়া” দের বোঝায়। যেমন ধরুন, আমাদের দেশে, ঈদ-উল-আযহা এর সময় অনেক মানুষ থাকেন যারা শুধুমাত্র ১০-১৫ দিন এর জন্য কোরবানির পশুর ব্যবসা করেন। ঈদ এর এই মৌসুম ছাড়া তারা বছরের অন্যান্য সময়ে এসে, ভিন্নধর্মী পেশায় নিয়োজিত থাকেন।

সহজ বাংলায় এদের “মৌসুমি ব্যবসায়ী” নামে ডাকা হয়। ফরেক্স ট্রেডিং এও এমন কিছু ব্যক্তি কিংবা প্রতিষ্ঠান আছে, যারা একটি নির্দিষ্ট সময়ে হটাত করে মার্কেটে এন্ট্রি নেয় তারপর কিছু সময় পর সেটিকে ক্লোজ করে, মার্কেট থেকে বের হয়ে যায়। এদেরকে ট্রেডিং এর ভাষায় বলা হয় Speculators.

কারেন্সি স্পেকুলেশন হচ্ছে, যখন কতিপয় ট্রেডাররা ভবিষ্যতে কোনও কারেন্সি পেয়ারের ভ্যালু বৃদ্ধি পাবে সেই চিন্তা করে বর্তমানে সেই কারেন্সির পজিশন ধরে রাখাকে বোঝায়। অর্থাৎ, কারেন্সির ভবিষ্যতে প্রাইস বৃদ্ধি পেলে সেটিকে বেশী দামে বিক্রয় করে প্রফিট করাকে বোঝায়।

এখন লক্ষ্য করুন, উপরের প্রথম থেকে যেই তিন ধরনের প্রতিষ্ঠানের কার্যপ্রণালী সম্পর্কে আলোচনা করেছি সেগুলোর সাথে এই স্পেকুলেটরস দের ট্রেডিং এর কৌশল কিংবা প্রক্রিয়া সম্পূর্ণ ভিন্ন। উপরের প্রতিষ্ঠানগুলোর কোনটি নিজ ব্যবসার প্রয়োজনে ট্রেডিং করে, কেউ মুদ্রার মান নিয়ন্ত্রণ করার জন্য ট্রেডিং করে কিন্তু, স্পেকুলেটরসরা (Speculators) কম দামে কারেন্সি কিনে রেখে, বেশী দামে ভবিষ্যতে বিক্রয় করার জন্য ট্রেড করে থাকে।

ট্রেডিং এর ভাষায় এদের মূলমন্ত্র হচ্ছে “In it to win it!”

যেহেতু প্রাইসের এর পরিবর্তন এর মাধ্যমে এরা প্রফিট করে থাকে, এর জন্য প্রাইস মুভমেন্ট এর উপর এরা তীক্ষ্ণ দৃষ্টি রাখে।

এই ক্যাটাগরির ট্রেডারই হচ্ছি মুলত “আমরা”! কি বলেন? আমরা ফটকা? ভাই এটা দুর্নাম এর কোনও বিষয়না। কেননা, আমরা যারা রিটেইল ট্রেডার আছি এদের কাজই হচ্ছে, কম প্রাইসে কারেন্সি পেয়ার ক্রয় করে বেশী দাম হলে সেটি বিক্রয় করে প্রফিট করা।

ফরেক্স ট্রেডিং এর প্রতিদিন যেই ভলিউম কিংবা লট এর ট্রেড সংগঠিত হয় এর প্রায় ৯০% হয় এই স্পেকুলেশন এর মাধ্যমে। অর্থাৎ, মার্কেট প্রাইসের উপর আমাদের মতন ট্রেডারদের পজিশনও কিন্তু প্রাইস মুভমেন্ট এর প্রভাবক হিসাবে কাজ করে।

বাংলায় একটি প্রবাদ আছে “দশে মিলে করি কাজ, হারি-জিতি নাহি লাজ” আপনি, আমি কিংবা আমাদের ছোট ছোট লট কিংবা ভলিউম এর এন্ট্রি গুলোকে যদি একত্রিত করা হয় তাহলে এগুলোর গড় পরিমাণ হয়তোবা “flow monsters“ লেনদেনের পরিমাণ এর থেকেও বেশী হবে।

এছাড়াও গঠনপ্রণালীতে অবস্থিত বড় বড় রাঘব-বোয়ালরা কোনও সময়ই একদিকে এন্ট্রি কিংবা পজিশন গ্রহন করেন না। কেননা এতে করে তাদের লস হবার সম্ভাবনা অনেক বেশী থাকে। এর কারনে, এরা মুলত একই কারেন্সি পেয়ারে Buy-Sell অর্থাৎ, Hedge করার মাধ্যমে ট্রেড সম্পাদন করে থাকেন।

অন্যদিকে আমরা অর্থাৎ, রিটেইল ফরেক্স ট্রেডাররা মুলত একটি কারেন্সি পেয়ারের একদিকেই পজিশন গ্রহন করে থাকে। যেমন Buy কিংবা Sell. যেহেতু আমাদের নিজ ট্রেডিং একাউন্টের পরিমাণ খুব বেশী বড় হয়না তাই আমাদের লসের পরিমাণও কম হয়ে থাকে। যার ফলে চাইলেই আমরা মার্কেট প্রাইসের বড় মুভমেন্টের যেকোনো লসকে হোল্ড করে রাখতে পারি। তবে বড় প্রতিষ্ঠানগুলো এইভাবে ট্রেড করে না বিধায় তাদের বড় আকারের প্রফিট কিংবা লস কোনটিই হয়না।

মুলত এই কারনে, রিটেইল ফরেক্স ট্রেডারদের মার্কেটকে প্রভাবিত করার ক্ষমতা না থাকলেও, এদের প্রাইস মুভমেন্ট করানোর সক্ষমতা অন্যদের থেকে অনেক বেশী। এই কারনে, প্রতিদিনের যেই মুভমেন্ট আপনি দেখতে পান, সেটির সিংহভাগ হয়ে থাকে এই “রিটেইল ফরেক্স ট্রেডার” এর পজিশন গ্রহন এবং পরিবর্তন করার কারনে।

আশা করি আর্টিকেলটি আপনার ভালো লেগেছে। এই আর্টিকেল সম্পর্কিত বিশেষ কোনও প্রশ্ন থাকলে আমাদের জানাতে পারেন কিংবা নিচে কমেন্ট করতে পারেন। প্রতিদিনের আপডেট ইমেইল এর মাধ্যমে গ্রহনের জন্য, নিউজলেটার সাবস্ক্রাইব করে নিতে পারেন। গুরুত্বপূর্ণ বিষয়গুলো টিউটোরিয়াল দেখার জন্য অনুগ্রহ করে আমাদের ইউটিউব চ্যানেলটি সাবস্ক্রাইব করুন। এছাড়াও, যুক্ত হতে পারেন আমাদের ফেইসবুক এবং টেলিগ্রাম চ্যানেলে। এছারাও ট্রেড শিখার জন্য জন্য আমাদের রয়েছে বিশেষায়িত অনলাইন ট্রেনিং পোর্টাল।